【特別対談・インタビュー】シニア世代の“お金”を考える セカンドライフのマネープラン

「教育資金」「住宅購入」とともに、人生3大資金といわれる「老後資金」。将来の介護費用に加えて、万が一認知症になった際の資産凍結対策や、相続にまつわる問題など、老後を考える上で、お金の問題は切っても切り離せません。

あいらいふが、この分野でシニア世代に提供すべき価値やサービスとはどのようなものか。“介護とお金”の問題についての専門家であり、あいらいふ公認パートナーのファイナンシャル・プランナー(FP)である春見直人氏をゲストに迎え、弊社代表取締役の藤田がお話をうかがいました。

セカンドライフのアドバイザー

介護・相続専門FPとは?

藤田 本日はお時間をいただきまして、ありがとうございます。早速ですが、介護・相続専門FPというのは、どういったお仕事で、どういったご相談を受けているのかをお聞かせください。

春見 皆さんがイメージする、家計の収支見直しのような、一般的なファイナンシャル・プランニングとは少し異なります。

簡単に言うと、ある程度の老後の蓄えはできているのに、不安でお金を使えないという方々に、安心していただくためのご相談という感じですね。相続関連では、相続税対策や遺留分対策、生前贈与など、さまざまなご相談をいただいています。

前提として、シニアの方に対してリスクをとって資産を運用しましょうというお話はしません。介護はいつ終わるかわからない、不確実な面があるので、基本的には大きく減らさないようにしましょうというケースが多い。例えば、生命保険会社の認知症・介護保険を利用した認知症への備えや、高齢期の医療保険の見直しなどのお話もしています。

医療費の自己負担割合の変化など、シニア世代の保険選びについては、現役時代とは前提が異なります。過去の延長線上で考えない方がよいですね。

──FPとしてのお仕事と、あいらいふで担当されているお仕事は同じものですか?

春見 まったく同じです。お客さまのほとんどが、70代後半以降の方。実際にご相談に来られるのはお子さん世代が多く、親子でお見えになる方が7割くらい、残りがお子さんだけといった印象ですね。

お金の管理について、自分自身でいつまで把握・判断できるかは、皆さんに共通した不安です。ご本人がさまざまな場面で衰えを感じられるようになられて、ご家族もどのように面倒を見ていこうかとか、相続の対策をしてほしいとか、お悩みを抱えている。

特に親御さんの介護問題は、独立したお子さんたちが協力しないと前に進まない、家族が迎える初めての大きな問題です。ご相談をいただいた際は、まずはご本人・ご家族のご要望をうかがって、そこから選択肢のアドバイスをしていきます。

相続の対策に加えて、介護施設へのご入居を希望される方もいらっしゃるので、経済状況を確認しながら、これくらいの施設であれば資金面で問題はないですよとアドバイスを差し上げた上で、あいらいふの相談員の方におつなぎしています。

藤田 入居の際の相場感をお伝えするイメージですか?

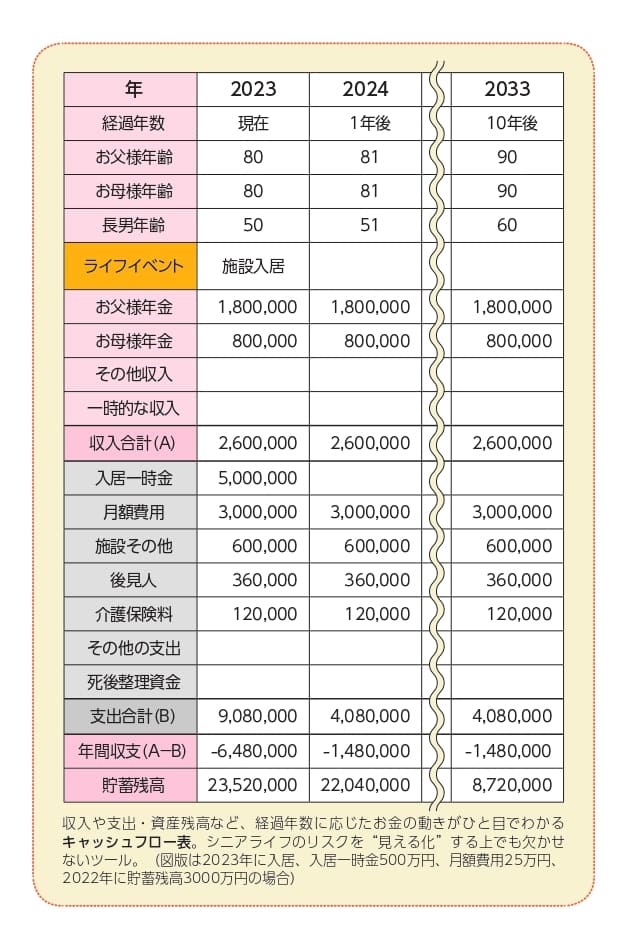

春見 当そうです。介護施設への入居にはそれなりに大きなお金、家を買うのと同じくらいの費用がかかってきますので、キャッシュフロー表(経過年数に応じた、収入や支出・資産残高などのお金の動きを一覧にした表)を使って“見える化”を図り、より安心してご入居していただくためのお手伝いをしているところですね。

──相続・遺言の問題で、トラブルを回避するためのポイントはありますか?

春見 お子さんたちもそれぞれが家庭を築いており、兄弟間の考え方にはギャップが生まれている。長年の親御さんの介護で生じた心の行き違いや、相手に対する不満が、相続の際に爆発するケースはよくあります。

一旦ズレが生じてしまうと、話し合いでの解決は難しい。FPや弁護士、司法書士ら専門家への依頼とは別に、常日頃からこういったギャップを解消するためのコミュニケーションを図っておくことが重要だと思います。

介護も突き詰めれば“お金の問題”

FPは相談員にも必要な資格

──FPと老人ホーム紹介業の連携によってどのような相乗効果が見込めるとお考えでしょうか。

春見 介護の専門家が手がける分野と、私が専門とする相続対策は、向き合っているお客さまは同じでも、お互いが切り離されているケースが多い。一方がそれを噛み砕いて、もう一方の専門家に伝えなければいけない場面が訪れたとき、ご家族だけで解決することは困難です。

問題が介護と相続、双方の分野に及んでいる場合、橋渡しができる通訳のような立場の人間がいれば、解決に向けた選択肢も増える。それを両者の提携によって実現することは、社会的にも意義のあるチャレンジだと感じています。

藤田 あいらいふに相談すれば窓口が一本化して、介護の話もお金の話も相談に乗ってもらえる。専門家同士が連携してことにあたるということですね。

かねてから、老人ホーム紹介業の入居相談員が資格を取るとしたら、「介護福祉士」と「社会福祉士」だと言われていますが、私自身はずっと、そこに加えて「FP」が必要になると思っているんです。

シニア世代にとって一番のお困りごとであり、大きな壁となっているのは、突き詰めればお金の問題。だからお金に関するご相談に乗れる人がいた方が良い。シニア世代の方々に必ず一人FPがついていれば、施設選びに困ってしまう方も、もっと少なくて済むのではないでしょうか。

ビジネスの視点から見ても、相続にしろ不動産にしろ、シニア世代のお困りごとが確実に存在していて、しかもあいらいふに最初にご相談に来ていただいているにもかかわらず、そういった大事な話をすることをためらって、問題を別の人や会社が解決してしまい、結果、機会を損失している。

シニア世代からしても、最初に相談した人間が中心になって、何でも対応してくれた方が良いはずです。施設へのご入居という、信頼関係を築けるタイミングで仕事ができる立場にありながら、目が行き届いていなかったと反省しています。

70代でも貯金は続く?

漠然とした“不安”にどう向き合うか

藤田 この事業を営んでいて思うのは、老後の設計やセカンドライフという言葉は世の中に浸透していても、お元気に過ごしているときと、ご本人やご家族にとっての介護が始まる前後で、状況がガラッと変わってしまうことは、まだまだ意識されていない。介護が始まってからは、まったく違う環境だと感じます。

春見 「老後2000万円問題」などの話題が取り上げられるようになって、老後資金の問題がだいぶ世の中に浸透してきましたが、あくまで老後のために準備しましょうという、現役世代に向けた話。

今、目の前で悩まれている方は、もっと上の世代です。その段階の方たちにこそ、キャッシュフロー表を作成していただくことで、将来の収支計画を立ててほしい。

多くのシニア世代が、亡くなるときに何千万円も持ってお墓に入るといった話や、国内の預貯金の多くを60歳以上の高齢者が占めているといったデータが、メディアでよく取り上げられますが、その一番の原因は、将来の介護にいくらかかるかがわからないから。不安だから、とにかくお金を使いたくないと貯め続けてしまっているのが実情です。

キャッシュフロー表を作って収支を“見える化”することによって、これくらいあればここまで使っても大丈夫、今日の楽しみのためにもう少しお金を使おうかな、という余裕が生まれます。ご自身だけでなく、お子さんやお孫さんのために役立てることもできる。

不安とお金を抱え込んだままではなく、より安心してシニアライフを過ごし、心穏やかに最期を迎えられるような、そんなお手伝いをしたいと思っているんです。

藤田 リスクとは“不確実である”ということ。イメージすることができれば、事前に想定した通りに、対策が打てる。春見さんをはじめとするFPは、まさにリスクを“見える化”する仕事。イメージさせる力が大切だということですね。

春見 病気の心配については、高額療養費制度などの知識もだいぶ浸透していますが、介護は実際に10年、20年かかるケースもありますから。私が知る限りでは、かなり多くの方が60代以降、つまり高齢期に入ってからも財産を積み上げている。

藤田 それは、退職金とは別にですか?

春見 退職金を受け取った後も、病気や介護への備えをどれだけしておけば良いのかわからないと言って、それこそ普段の生活を年金の枠にすべて収めるような、本当につつましい生活をされている。60代、70代の方が一生懸命、貯金をしているんです。現金で1億円をお持ちの85歳の方から、私の老後は大丈夫なんでしょうかという質問を受けたことさえあります。

藤田 仮に80歳であと20年生きるとしても、年金に月10万円足して独り暮らしなら、余裕を持って暮らせる。1億円あれば、月に10万円ずつ取り崩しても80年以上使えます。とても心配があるとは思えないのに不安になってしまうのは、リスクの“見える化”をしていないからですね。

春見 まさにそうです。これだけ準備しておけば、後は全部使い切って良い、と先々をイメージできるようになっておけば、見えてくる景色はまったく変わってきます。

資産凍結対策の味方

保険金の指定代理請求制度

藤田 近年、銀行口座の引き出し停止や、不動産取引の制限といった、認知症と診断された方の“資産凍結”が社会的な課題となっています。

あいらいふでは、シニア世代に向けたトータルサポート事業の一環として、資産凍結を回避し、財産を保全するための「家族信託」や「任意後見」といった仕組みをご案内しているのですが、今回、効果的な対策の一つとして、「認知症・介護保険金の指定代理請求制度」があると、春見さんにご紹介いただきました。どのようなものなのか、解説いただけますでしょうか。

春見 ご本人が認知症と診断されて、意思能力が失われたとみなされると、金融機関の判断でご自身の預けている財産を凍結されてしまい、面倒を見るお子さん世代が費用を立て替えなければならない問題が生じます。

その上、一旦、認知症になってしまったら、法定後見人をつけないとできないことが出てくる。裁判所の監督下に置かれ、法定後見人となる弁護士や司法書士への報酬の支払いも発生します。

これに対して、指定代理請求制度は、生命保険の契約時に、あらかじめ「指定代理請求人」を決めておくことができる制度です。

実際に認知機能が低下した際に、認知症・介護保険金が指定代理請求人の口座に入るため、財産が凍結される心配がない。請求人として指定されたご家族が、自分の口座からお金を引き出すだけなので、まとまった金額でも引き出して使えます。

藤田 認知症と診断されると保険金が下りる仕組みですね。

春見 保険会社によりますが、要介護認定に応じて保険金が下りるケースが多い。さらに、この介護保険金に関しては指定代理請求人の口座に入っても贈与税などがかからず、基本的に介護される親御さんのために使っていただけます。余った分は、相続の発生時に相続財産とみなされます。

藤田 口座凍結対策用の保険商品といった色合いも強いですね。「認知症・介護保険」は多くの会社が出しているのでしょうか?

春見 大手の会社であれば、まず扱っていると思います。ただ、どの会社も数年前から出し始めて、まだ歴史が浅い。そのため、知名度も高くないようです。

終身保障ですから、例えば65歳の時にまとまった額を一時払いしておく。一定期間が経過すれば、返戻率(払った金額に対する受け取る金額の割合)は100%を超えてきます。

藤田 家族信託を手数料・管理費用なしで組んでいるようなものだ。すごいですね。

春見 現金のみの家族信託であれば、指定代理請求制度の方が良いと私は思っています。保険はプラスで手数料がかからず、なおかつ保険金として受け取るので、払った以上に増えて受け取れるんです。

藤田 終身保険としての価値もある訳ですね。現金は保険に変えて、不動産などの資産は家族信託にすれば、信託する財産の総額を下げて手数料を抑えられる。

春見 確かに“不動産だけは家族信託”などの使い分けも良いですね。本当に効果的な制度なのでご紹介しましたが、ぜひ活用していただきたいと思います。

お金も、介護も。

本当のトータルサポートに向けて

──ファイナンシャル・プランニングや相続など、あいらいふが手がけるライフプラン関連のトータルサポート事業について、将来の可能性をどうお考えですか?

藤田 やはり軸となるのは、現場でシニア世代の方々と接する入居相談員ですね。

実は、最近、入居相談員という名称に変えて、ライフコーディネーターという言葉を使い始めています。本当のトータルサポートを実現するためには、お金まわりの問題の解決が必要であるという意識を持ち、知識を身につけ、ネットワークを広げてほしいという期待がある。

入居相談を進める上で、ご相談者に信頼してもらうためには、お金のことを口にしたくないという考え方も理解できます。ただ、根底にご相談者のシニアライフをトータルで考えてあげたい、私たちが関わった方々を、この先、ずっと困らない状態で送り出してあげたいという思いがあることに変わりはありません。

あいらいふは創業以来、老人ホーム紹介センターとして20年余を過ごしてきましたが、次の20年でどのように変わっていくかを考えれば、決して入居ありきではない。入居相談はあくまで、選択肢の一つです。シニアライフのトータルコーディネートと、あらゆるお困りごとの解決。二つの使命を語る上で、お金の相談は欠かせません。

私たちの業務の内容が、ご依頼者からの信頼をもとに、シニアライフを最期まで見届けるコーディネーターという位置付けに変われば、まずお金の問題を考えてからご入居を検討しましょうと、順番が変わってくるのではないかと思います。

春見 ご依頼者の信頼を得て、“お金について話すこと”に対する抵抗感を払拭していかないといけないですね。今回の記事がそのお役に立てることを願っています。

藤田 今後も春見さんには、あいらいふの頼もしい仲間として、お力をお借りしたいと思います。本日はありがとうございました。

【プロフィール】

一般社団法人介護・相続お金サポート協会 代表理事 春見直人さん

1976年生まれ、茨城県つくば市出身。2010年に外資系金融機関に入社、8年間在籍し、相続対策を専門に手がける。2018年に保険代理店を創業、2022年に大型代理店に統合。2023年に一般社団法人介護・相続お金サポート協会を設立し、代表理事に就任する。介護・相続専門のFPとして、高齢者の介護や相続についてのお悩みを、お金に関する相談の面からサポートしている。

株式会社あいらいふ/代表取締役 藤田敦史

1973年生まれ、群馬県みどり市出身。大学卒業後、外資系金融機関で3年間、リテール営業を経験。その後、コンサルティング会社で中小企業の支援、大手営業会社の社長直轄部署でM&Aを担当する。45歳で株式会社ユカリアへ転職し、2020年6月に子会社化したあいらいふの代表取締役に就任。メイン事業の有料老人ホーム紹介業を中心に、近年は「シニアライフのトータルサポートカンパニー」として、ビジネスによる超高齢社会の課題解決を目指す。

取材・文/あいらいふ編集部 撮影/近藤 豊

介護情報誌『あいらいふ』編集部

【誌名】『あいらいふ 2023年12-2024年1月号』

【概要】 初めて老人ホームを探すご家族さまの施設選びのポイントをさまざまな切り口でわかりやすく解説。著名人に介護経験を語っていただくインタビュー記事他、人生やシニアライフを豊かにするためのさまざまな情報や話題を取り上げて掲載。

【発行部数】4万部

【配布場所】市区役所高齢者介護担当窓口・社会福祉協議会・地域包括支援センター・居宅介護支援事業所・訪問看護ステーション・病院・薬局など1万か所

.jpg)